根据最新的政策规定,2024年度个人所得税扣缴手续费退付已经开始,申请时间为2025年1月1日至3月31日。以下是相关说明和操作流程:

一、政策规定

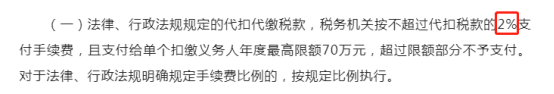

1.退付比例:根据《中华人民共和国个人所得税法》第十七条规定,对扣缴义务人按照所扣缴的税款,付给2%的手续费。

2.申请时间:2025年1月1日至3月31日,逾期未申请的视为自动放弃。

二、申请条件

仅限主动扣缴的个人所得税,税务机关或司法机关查补、责令补扣的税款不得计入退付基数

三、申请流程

1.登录系统:登录自然人电子税务局(扣缴端)。

2.进入模块:点击左侧菜单“退付手续费核对”,进入相应界面。

3.核对信息:系统自动弹出提示框,点击“我知道了”后,系统带出单户核对清册,核对单位2024年度扣缴税款信息。

4.提交申请:核对无误后,点击“下一步”,查看并确认结报单,选择“开户银行”“银行账号”等信息后点击“申请退库”。

5.完成提交:系统弹出提示框,点击“提交”,税务机关及国库审核通过后,手续费将退至指定银行账户。

四、注意事项

数据核对:核对结报单时,若发现数据有误,请前往主管税务机关办税服务厅处理。

账户信息:确保选择的银行账户为扣缴义务人在税务机关备案的账户。

及时申请:务必在3月31日前完成申请,以免错过退付机会。

五、手续费到账后,企业如何核算和使用?

财行〔2019〕11号规定了个税代扣代缴手续费的返还比例和核算、使用要求。

1、企业能取得多少手续费?

也就是说,如果企业代扣代缴个税100万元,就可以收到2万元的手续费返还。虽然法规对取得单位的财务制度、办税员有一定要求,但实务中多数代扣代缴个税的单位都是满足条件的!

2、手续费怎么用?

根据《个人所得税扣缴申报管理办法(试行)》和《关于进一步加强代扣代收代征税款手续费管理通知》(财行[2005]365号),有3点说明:

(1)扣缴义务人领取的扣缴手续费可用于提升办税能力、奖励办税人员。

(2)单位所取得的手续费收入应该单独核算,计入本单位收入,用于“三代”管理支出,也可以适当奖励相关工作人员。

3、会计上怎么核算?

企业收到手续费属于本单位的收入,应该单独核算,财政部会计司 《关于2018年度一般企业财务报表格式有关问题的解读》中明确,个税手续费返还应该计入报表“其他收益”项目。

六、返还手续费要不要交税?

企业收到个税返还手续费主要涉及增值税和企业所得税,如果将手续费奖励给办税员的,还涉及到个税。

1、增值税

关于增值税的缴纳各地存在争议。

依据国家税务总局12366纳税服务平台给出的回复,个人所得税手续费应按“经纪代理服务”项目缴纳增值税,一般纳税人税率为6%,小规模纳税人征收率为3%。

持有这个观点的还有深圳、内蒙古、厦门、安徽、大连、重庆、辽宁、河南、福建、浙江等地税务局。

还有一些省份如湖南省,认为企业代扣代缴个税是法定义务,非经营活动,收到的手续费返还收入是带有奖励性质的财政拨款,免征增值税。

建议:有明确文件支持的省份,按照文件规定执行,无文件明确规定的省份,应按照“商务辅助服务-经纪代理服务”缴纳增值税。

2、企业所得税

根据《企业所得税法》和《企业所得税法实施条例》的规定,企业收到的手续费应计入当年收入总额,并按规定缴纳企业所得税。

同时,与收入相关的合理支出可以在所得税税前进行扣除。比如用于办税员的奖励,就可以工资薪金支出税前进行扣除。

三、个人所得税

发给参与代扣代缴个人所得税相关人员免征个人所得税。

(1)《财政部国家税务总局关于个人所得税若干政策问题的通知》(财税字[1994]20号)规定:个人办理代扣代缴税款手续,按规定取得的扣缴手续费,暂免征收个人所得税。

(2)《国家税务总局关于代扣代缴储蓄存款利息所得个人所得税手续费收入征免税问题的通知》(国税发[2001]31号)规定,储蓄机构内从事代扣代缴工作的办税人员取得的扣缴利息税手续费所得免征个人所得税。

特别提醒:

如果企业将这笔手续费改变了用途,发给代扣代缴个人所得税非相关人员,应并入员工当期工资薪金计征个人所得税。